(更新日:2022/01/10)

家族が増えるタイミングで、保険相談窓口を使って、保険を見直してみました。プロの保険屋さんとみっちり議論して培った知恵を皆さんにシェアしたいと思います。「保険見直しってどうやるの?」「そもそも、保険ってどうして必要なんだろう?」という疑問にお答えする記事です。非常に残念ながら、この記事を書いても、私には一円たりともお金は入ってこないので、フラットな目線で思ったことを書いてます。

想定読者

「保険見直しってどうやるの?」 という方。

「あれ?私って、どんな内容の保険に入ってたんだっけ?」という方。

「そもそも、保険ってどうして必要なんだろう?」という方。

保険見直しってどうやるの?

私は、今回、子供ができたこともあって、保険見直してみました。

まだ保険に入って無い方でも、同じ手順でOKです。

方法は以下の通りです。

- 相談窓口を決める(ランキングの上位2社にアポ)

- 相談する(全部オンライン、1時間/回×2~3回くらい)

- 契約⇒保険証券発行(前の保険解約も必要)

世の中にはいろんな相談窓口がありますが、

実際のところ、あまり大差ないというのが私の見解です。

なぜなら、世の中にある本当に優れている保険商品って、

ほんのひと握りしかないからです。

どの相談窓口を利用しても、おおよそ行きつく先はおんなじという感じです。

「保険見直し」というキーワードで検索すれば、

ランキング形式でいろいろな窓口が紹介されると思うので、

好きなところに相談してみる形でOKと思います。ぜひ一度見てみてください。

私の場合、取り扱っている保険会社数の多い順で、

以下の保険見直し窓口 2社 に相談しました。

まず、最初に相談したのが、保険見直しラボ です。

見直し業者の中では、取り扱っている保険会社の数がダントツ多く、

見直しコンサルタントの経験値も豊富であることが特徴です。

2社目が、マネードクター です。

FP(ファイナンシャルプランナー)の資格を活かして、保険だけでなく、

お金にまつわる話を全般的に相談できるのが特徴と思いました。

繰り返しになりますが、

世の中にある保険商品のほとんどは似たり寄ったりで、

ほんとうに価値のある商品はほんの一握りです。

すなわち、どんな保険見直し屋に相談しても、

おおよそ辿り着く答えは皆同じということです。

どの相談窓口を利用するか?については、あまり悩まなくてOKです。

そして、今回の保険見直しを通して気付いたことは、

本当に大切なことは、どの保険見直し業者に相談するのか?ではなく、

何のために保険に入るのか? その本質的な保険加入の目的を見直すことが、

本当の「保険見直し」だということです。

以下の記事で詳しく解説していきます。

保険は何のために入るのか?

「あなたは何のために保険に入っていますか?」

非常にシンプルな質問ですが、この問いに的確に答えられる人は、

意外と少ないのではないかと思います。

私自身も、保険見直しをやってみるまでは、その一人でした。

ここでは、私の考え方を例にとって、保険は何のために入るのか?

を議論したいと思います。

結論から言うと、私の中での保険に入る理由は次の3点です。

- 【死亡保険】死んだときに残された人がお金に困るリスク

- 【医療保険】病気やケガで通院・入院。多額の医療費がかかるリスク

- 【がん保険】がんで長期に多額の医療費が発生。医療保険で賄えないリスク

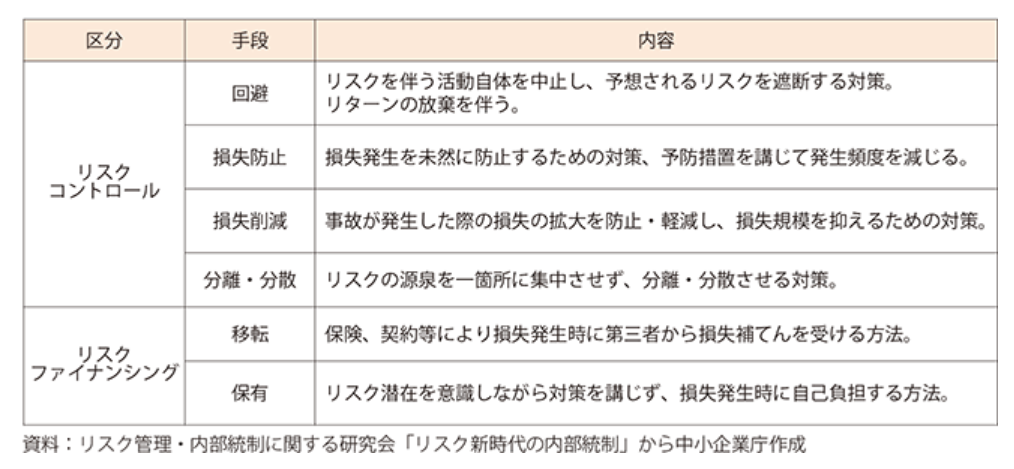

これらのイベントによって生じるうるリスクに対して、

そのリスクをコントロールすることが保険の目的です。

リスク管理の視点で言うと、移転にあたります。

発生した損失を保険会社に補てんしてもらうわけです。

また、保障金額が十分かどうかを判断する基準として、

「医療費ヘッジ」「収入ヘッジ」という言葉があります。

病気やケガをすると、

- 医療費の発生

- 収入の減少

という2つのリスクが発生します。

このリスクに対して、「リスクヘッジ」することが必要です。

「リスクヘッジ」という言葉がよく使われますが、

ヘッジという言葉は、「備え」や「対策」と読み替えてください。

病気になったら、医療費がかかります。

この医療費を保険で補償することを「医療費ヘッジ」と呼びます。

また、病気で働けない期間の収入が無くなってしまいます。

この期間の収入を保険で補償することを「収入ヘッジ」と呼びます。

保険加入によって、医療費ヘッジと収入ヘッジをするためには、

いくら必要なのか? が保障金額を判断する基準になると思います。

聞いたことのない保険会社でも大丈夫なの?

保険見直しを進めていく中で、ふと不安がよぎりました。

むむむむむ。。。。

提案される保険会社が、どれも聞いたことない名前の会社ばかり。。。。

正直焦りました。

どうも、大手の保険会社は、なるべく営業プロセスを簡素化するために、

保険商品を画一化(=万人受けする商品構成)しており、

結果として、価格が割高になっているようです。

一方、保険見直し窓口などを販売チャネルとしている名前の知らない保険会社たちは、

顧客の特性に応じた保険商品を提案するので、安い商品を提案できます。

例えば、BMIが〇〇以下で、大きな病気にかかったことのない人であれば、

格安プライス、そうでなければちょい高めで、というように、

顧客の年齢や健康状態に応じて細かく価格を分けています。

その結果、営業オペレーションへの負担は増えるが、

保険見直し窓口にいるような、経験値が豊富な保険コンサルタントであれば、

十分対応可能なので、そういった販売チャネルにしぼって商品販売しているようです。

(ややこしい話なので、この話は読み飛ばしてOKです。)

話を元に戻します。

結局、聞いたことない名前の保険会社でも、将来を任せて本当に大丈夫なの?

という問題について調べてみました。

結論から申し上げますと、生命保険会社が破綻した場合、「生命保険契約者保護機構」

(以下「保護機構」といいます)が、資金援助等を行うことにより、

保険契約者の保護を行うので心配ありません。

満額ではないものの、悪くとも7~8割は保障されるイメージです。

これは、日本で保険商品を販売する保険会社が、少しずつお金を出し合って、

万が一、どこかの保険会社が破綻したときに、

被保険者の人たちが路頭に彷徨うことのないように、

みんなで出し合って積み立てたお金で、その被保険者を救おう!という仕組みです。

この仕組みによって、たとえ名前を聞いたことのないような保険会社であっても、

倒産によって、保険が踏み倒されるなんてことはありません。

大手の保険会社は名前は聞いたことあるので安心な一方、

保険料が割高であることが多いです。

一方で、保険見直しで進められる保険商品の中でも、

何だか初めて聞いた名前の会社だなぁ。。。

ということがしばしばあります。

ですが、保険見直し窓口ラインキングに出てくるような会社であれば、

あまり心配しなくても大丈夫です。

【死亡保険】残された人がお金に困るリスク

残された人がお金に困るリスク とは、

自分がいなくなったときに、家族がどう困るのか?を考えることです。

今現在自分が働いていることで、20万円の手取りがあるとします。

自分がいなくなると、家族はその20万円がなくなるわけです。

いわゆる「収入ヘッジ」が必要になります。

たかが20万円と思うかもしれませんが、

20万円×30年とすると、6,000万円にもなります。

すごい金額ですよね。。。。(汗

これを保障する保険が、「死亡保障」や「収入保障」です。

一方、遺族年金というものがあります。

国民年金 or 厚生年金保険の被保険者だと、

遺族が年金を受け取ることができる場合があります。

これも踏まえて、家族にいくら残したいのか?

毎月にすると、いくら必要か? と考えることになります。

おススメは、FWD生命の収入保障です。

どれにすればいいか悩んだら、参考にしてみてください。

【医療保険】病気やケガで医療費がかかるリスク

病気やケガをして病院に行くと、医療費が発生します。

仮に手術と長期の入院が必要になり、90万円の医療費が発生したと仮定します。

ただし、健康保険組合に加入していれば、3割負担なので自己負担額は30万円です。

加えて、高額療養費制度を利用すれば、ある一定額を超える費用は、

高額療養費制度によって補てんされるので、

月々の実質自己負担としては、10万円以下で済みます。

若干心配なのは、保険適用外の診療ですが、

特殊な事情がなければ、そこまで心配ないとは思います。

このように、国や自治体の制度を利用することで、

実質の医療費自己負担が10万円以下であるのならば、

日ごろからきちんと貯金していれば、そこまで問題ないと思います。

一方、収入ヘッジとしては、やや問題ありです。

さきほどの例だと、月々20万円の手取りが消えてしまうリスクがあるので、

手術や長期の入院に対する収入ヘッジは、

ある程度用意しておいた方がいいと思います。

おススメは、ネオファースト生命の医療保険です。

どれにすればいいか悩んだら、参考にしてみてください。

【がん保険】長期に多額の医療費が発生するリスク

いったんガンになると、長期かつ多額の医療費が発生するリスクがあります。

これに対する医療費ヘッジと収入ヘッジの両方が必要です。

とくに医療費については、先進医療(保険診療として認められていない医療技術)を

利用する場合、数百万円もの自己負担が発生するリスクがあります。

そこで、先進医療を利用する場合の保険適用がある商品が必要になります。

収入ヘッジについては、さきほどと同様ですが、

がん治療の場合、治療が長引いた場合を想定した設計が必要です。

がん保険についても、

おススメは、ネオファースト生命のがん保険です。

どれにすればいいか悩んだら、参考にしてみてください。

【貯蓄としての保険】老後2,000万円問題への備え

老後に不自由ない生活を送るためには、

年金受給を受けても、トータル2,000万円が不足すると言われています。

そこでどのようにして、貯金するのか?お金を増やすのか?という問題が発生します。

お金の増やし方についてはざっくりと以下の3種類があります。

- 銀行預金

- 投資/投機

- 貯蓄型保険

これらのバランスが大切です。

銀行預金については、すぐに引き出せる換金性の高さが売りです。

バブルの時期は、とりあえず銀行に預けておけば、利息3%とかで

勝手にお金が増えていきましたが、今は全くそんなことはありません。

そこで、働く以外の方法でお金を増やしていくには、

投資・投機か、貯蓄型保険による資産運用が必要です。

投資と投機は厳密には、少し内容が異なります。

昨今はやりのFXや仮想通貨、株のデイトレーディングは、投機に当たります。

投資については、投資信託のような長期的な視点での運用が該当します。

貯蓄型保険については、どちらかというと、投資に近い運用です。

ただお金を預けるだけではなく、預けたお金をファンドマネージャーと呼ばれる人が

債権や株価の値動きを見ながら、売り買いを行うことで運用し、

資本を増やしていきます。

また、保険の名前が付いているだけあって、

三大疾病(がん、心筋梗塞、脳卒中)時の保障がついているものもあります。

これを収入ヘッジに当てることも可能です。

一定期間以上、保険料(=積み立て)を支払っていれば、

基本的には元金割れすることがなく、手堅く資産を増やしていくことも可能なので、

ぜひ、貯蓄型保険も検討してみてください。

おススメは、Metlife生命のUSドル建終身保険です。

どれにすればいいか悩んだら、参考にしてみてください。

まとめ

いかがでしたでしょうか?

最後に、私が今回の保険見直しで、

保険コンサルタントに教わった言葉をみなさんに共有します。

それは、「保険とは愛である。」という言葉です。

保険は、自分が得したり、楽になったり、という側面も確かにありますが、

基本的には、自分の家族のために入るものです。

残された家族のことを想像しながら、何を残すべきかを考え、備える。

それは、まさしく「愛」ではないでしょうか?

最後まで読んでくれてありがとうございます。

それではまた!